– 中 수술로봇 2026년 38억4000만 달러 시장 형성, 연평균 44.3% 성장 예상

– 시장진출 가속화를 위해 중국 기업과의 협력기회 눈 여겨봐야

중국, 수술로봇 시장 급성장

수술로봇은 신경·척추·정형외과 수술 등의 수술 시 의사의 통제 하에 수술부위의 위치파악·절개·절골·삽입물 삽입 및 고정 등에 사용되는 로봇을 말한다. 사람과 달리 손떨림이 없고 최소 절개로도 수술을 진행할 수 있어 수술 위험을 낮출 수 있는 게 장점이다.

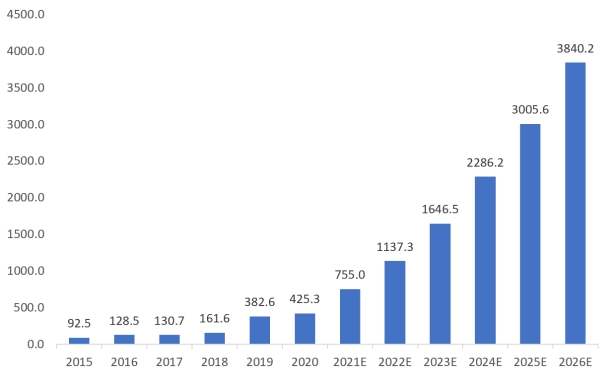

중국의 수술로봇 시장은 선진국과 비교해 그 규모가 작았으나 2015년부터 연평균 35.7% 이상의 높은 성장률을 보이며 확대되고 있다. Frost & Sullivan에 따르면 2020년 중국 수술로봇 시장 규모는 4억2,500만 달러를 기록했으며, 2026년에는 38억4,000만 달러까지 성장할 것으로 전망되고 있다.

<중국 수술로봇 시장 규모 추이>

(단위: 백만 달러)

[자료: Frost & Sullivan, Kaiyuan Research(开源证券研究所)]

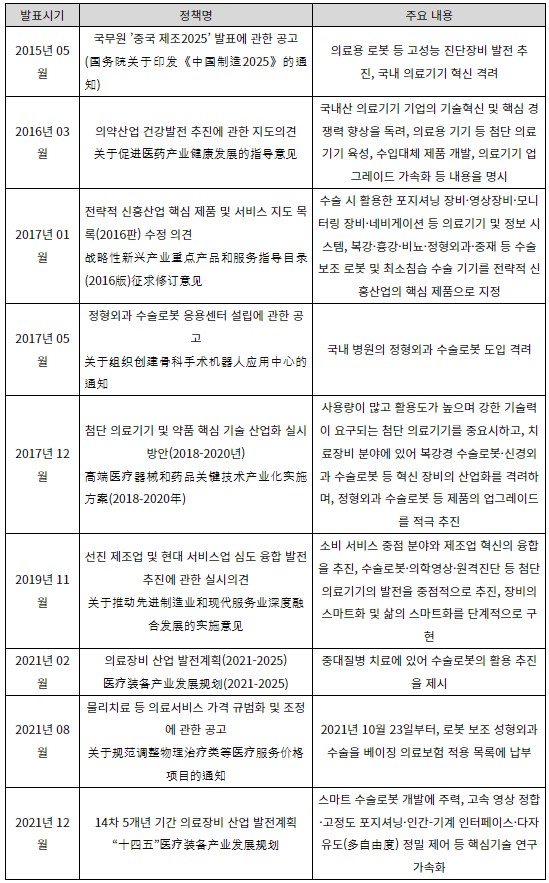

중국 수술로봇 시장의 빠른 성장은 정부 정책이 뒷받침된 덕분이다. 중국 국무원은 2015년 ‘제조강국’으로 도약하기 위해 중장기 계획인 ‘중국 제조 2025’을 발표하면서 국가 과학기술혁신의 우선 중점분야로 로봇과 스마트 제조를 포함시킨 바 있다. 2021년 중국 국가공업정보화부는 <14차 5개년 기간 의료장비 산업 발전계획>을 발표해 수술로봇의 개발을 가속화 하겠다고 명시했다. 또한 베이징 등 지역은 로봇수술을 건강보험 적용 영역에 포함시켜 수술로봇 보급하는데 일조하였다.

<수술로봇 산업 육성정책 현황>

[자료: Kaiyuan Research(开源证券研究所)]

국내외 기업들의 전쟁터 된 中 수술로봇 시장

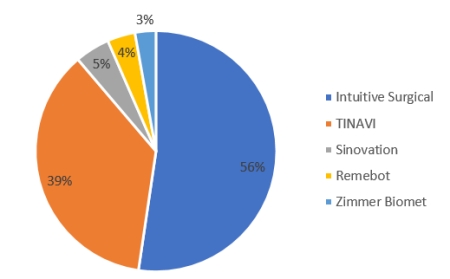

국내외 의료기기 업체는 급속히 성장 중인 중국 수술로봇 시장을 겨냥해 치열한 경쟁을 벌이고 있다. 2021년 말 기준 인튜이티브 서지컬(Intuitive Surgical, Inc), 티나비(TINAVI·天智航), 스트라이커(Stryker), 메드트로닉(Medtronic) 등 기업의 10여 종 제품들이 NMPA 인증을 받고 중국 시장에 공식적으로 진출하였다. 현재 수술로봇 분야 절대 강자인 인튜이티브 서지컬(Intuitive Surgical, Inc)사의 다빈치(da Vinci) 시스템이 50%를 넘은 점유율로 시장을 장악하고 있으나 기술력의 향상과 정부의 강력한 지원으로 중국 로컬 기업들의 영향력이 확대되고 있는 추세다.

<2018-2021년 중국 수술로봇 브랜드별 점유율 현황>

[자료: 헬스케어연구원(健康界研究院)]

1) 복강경 수술로봇

복강경 수술로봇은 환자의 몸에 몇 개의 작은 구멍을 뚫어 이곳을 통해 수술용 카메라와 로봇팔을 넣어 수술한다. 의사가 로봇 조작 장치에서 수술할 때와 같은 손동작으로 로봇팔을 조정해 수술이 진행된다. 복강경 로봇 수술은 2차원 영상으로 수술 부위를 볼 수 있는 기존의 복강경 수술과 달리 수술부위를 크게 확대한 초고화질의 3차원 영상으로 구현된다. 따라서 장기, 혈관, 신경 등 해부학적인 구조물들을 정확히 확인할 수 있어 정밀하고 정확한 수술이 가능하다.

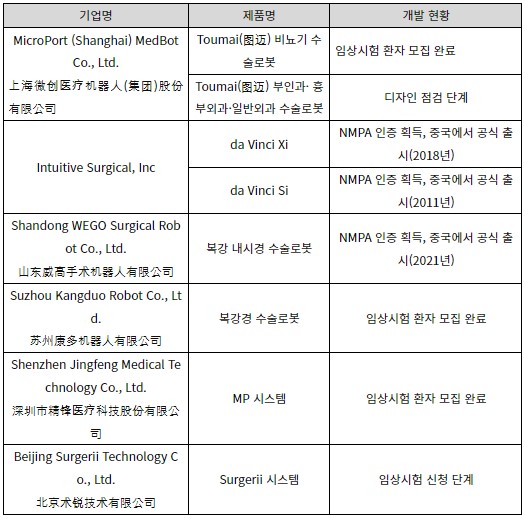

통계에 따르면 현재 중국 내 복강경 수술로봇 연구·개발하는 기업은 약 15개사로 집계됐다. 로컬 기업 중 위고(WEGO·威高)에서 개발한 복강경 수술로봇은 유일하게 NMPA 인증을 획득하였으며, 나머지 회사의 제품은 아직 임상시험 단계에 머물러 있는 상황이다. 이에 중국의 복강경 수술로봇 시장은 사실상 인튜이티브 서지컬(Intuitive Surgical, Inc)사에 의한 독과점 시장이 형성되어 있다.

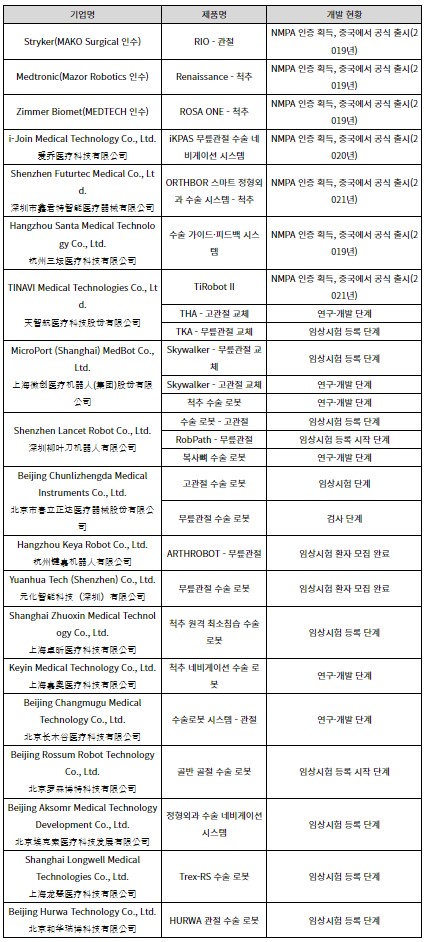

<중국 복강경 수술로봇 개발 현황>

[자료: 헬스케어연구원(健康界研究院)]

2) 정형외과 수술로봇

정형외과 수술로봇은 정형외과에서 골격을 수술하는데 사용된다. 로봇에 장착된 수술도구를 잡고 외과의가 수술을 수행하는 동안 3차원 모델에 현재 수술도구 및 환부의 상태를 영상으로 표시하고 수술 계획과 비교하여 정밀하게 수술이 수행되고 있는지 여부를 실시간으로 피드백 받을 수 있다. 또한 계획된 수술 위치에서 이탈하려고 하면 로봇 관절이 구동하여 사용자에게 힘을 전달하며 이탈을 방지한다.

통계에 따르면 중국 내 정형외과용 수술로봇 기업은 약 25개사 정도 있다. 2021년 말 기준 마조 로보틱스(Mazor Robotics), 메드텍(MEDTECH), 마코 서지컬(Mako Surgical), 퓨쳐텍(FUTURTEC·鑫君特), 아이조인(i-JOIN·爱乔医疗), 산타메디컬테크놀로지(Santa Medical Technology·三坛医疗)와 티나비(TINAVI·天智航) 등 7개사가 NMPA 인증을 받은 것으로 알려졌다. 현재 티나비(TINAVI·天智航)사의 제품이 중국 정형외과 수술로봇 시장에서 비교적 높은 영향력을 보유하고 있으나 마조 로보틱스(Mazor Robotics), 메드텍(MEDTECH), 마코 서지컬(Mako Surgical) 등 외국 브랜드가 시장에 진입하면서 향후 산업 구조가 급격한 변화를 맞이할 것으로 예상된다.

<중국 정형외과 수술로봇 개발 현황>

[자료: 헬스케어연구원(健康界研究院)]

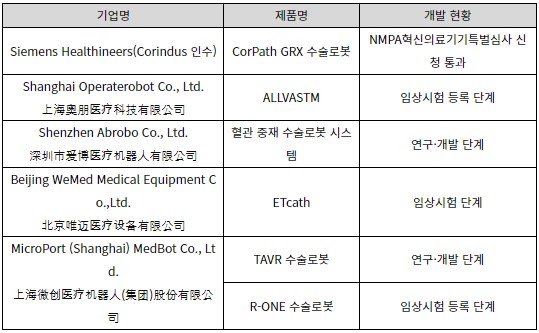

3) 중재시술 로봇

중재시술 로봇은 혈관 혹은 기타 신체부위에 직접 케테터(Catheter)나 의료용 바늘을 넣고 혈관조영장비, 투시장비, 초음파장비, 컴퓨터단층촬영장비(CT), 자기공명영상장비(MRI) 등 영상 의료기기를 이용하여 몸속을 관찰하면서 치료하는 로봇이다. 심혈관 및 뇌혈관 수술의 경우 사타구니나 팔목 동맥 등에 유도 카테터를 삽입하여 최소 침습적으로 스텐트를 설치하는 시술로서, 엑스선이 투과하지 않는 혈관 조영제를 주사하여 혈관을 또렷하게 보면서 혈관 내 목표 위치까지 이송할 수 있다.

현재 중국 로켈 기업 중 마이크로포트(MicroPort·微创机器人), 에이비로보(ABROBO·深圳爱博医疗) 등이 중재시술 로봇 개발에 박차를 가하고 있으나, 아직까지 연구·개발 단계 혹은 임상시험 단계에 머물러 있고 NMPA의 승인을 받은 제품은 아직 없는 실정이다.

<중국 중재시술 로봇 개발 현황>

[자료: 헬스케어연구원(健康界研究院)]

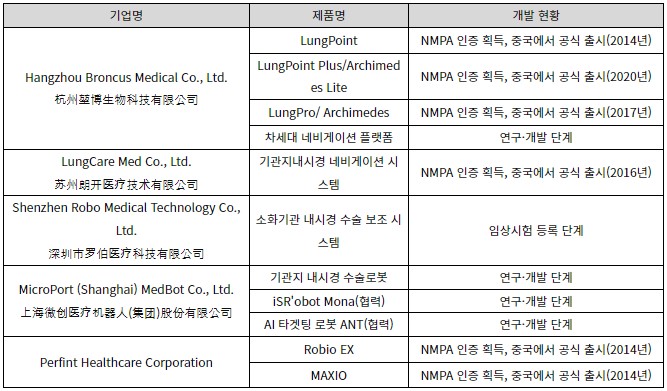

4) 기타 수술로봇

그 외에 브랑커스 메디컬(Broncus Medical·堃博医疗)사와 룽케어(lungcare·郎开医疗)사가 개발한 기관지 내시경 네비게이션 장비, 퍼핀트 헬스케어(Perfint Healthcare)사가 개발한 경피적 시술 로봇 등이 NMPA 승인을 받고 시장 공략에 본격적으로 나서고 있다.

<중국 기타 수술로봇 개발 현황>

[자료: 헬스케어연구원(健康界研究院)]

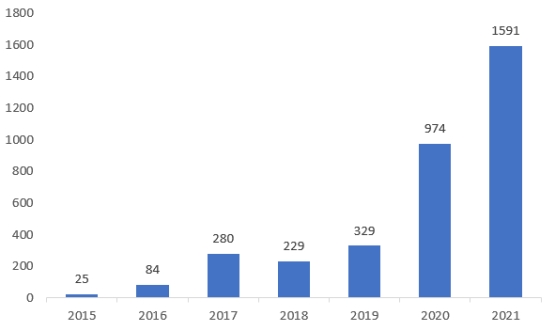

수술로봇 업계 투자도 활발하게 진행

한편, 중국 내 수술로봇에 대한 투자도 활발히 이루어지고 있다. 통계에 따르면 지난해 수술로봇 업계에서 이뤄진 투자 실적은 총 55건으로, 투자금액은 전년대비 100% 증가한 15억9,000만 달러를 기록했다.

<중국 수술로봇 분야 투자 현황>

(단위: 백만 달러)

[자료: VBDATA(动脉橙)]

中 수술로봇 시장은 아직 초보단계

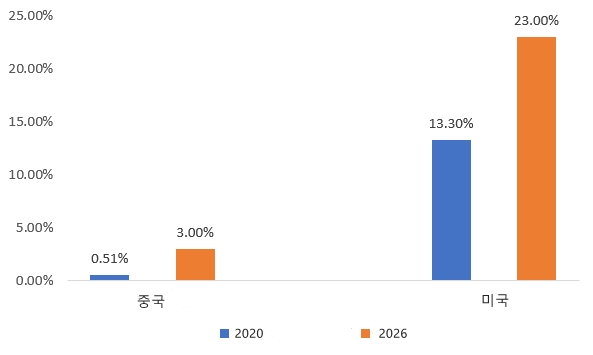

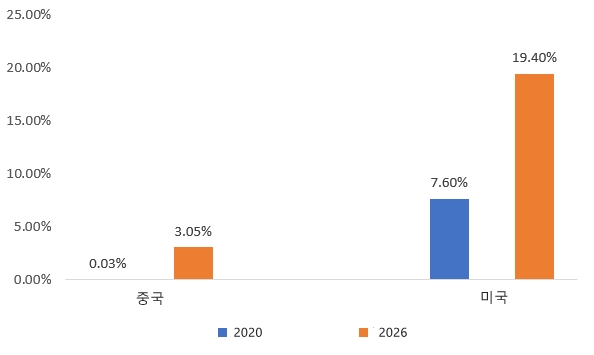

중국에서 로봇 수술은 여전히 초기 단계에 머물러 있다. 업계 통계에 따르면 현재 중국 복강경 수술과 정형외과의 경우 로봇 수술 이용률은 각각 0.51%, 0.03%에 불과하다. 미국 등 로봇수술 보급률이 높은 선진국에 비해 보급률이 아주 낮은 편이다.

<중국과 미국 북강경 로봇수술 이용률 비교>

[자료: Frost & Sullivan]

<중국과 미국 정형외과 로봇수술 이용률 비교>

[자료: Frost & Sullivan]

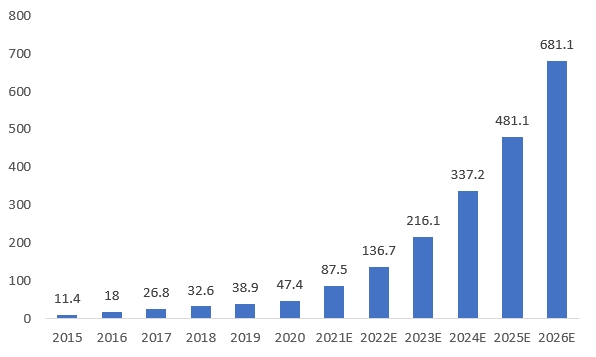

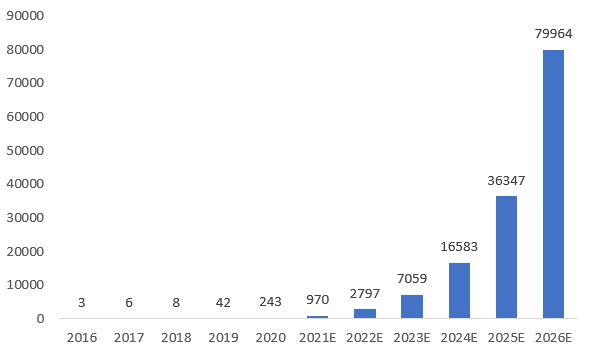

이는 뒤집어 생각하면 앞으로 발전 잠재력이 무궁무진한다는 뜻이기도 한다. 국가의 경제력 향상에 힘입어 중국에서 첨단 의료에 대한 관심이 높아지고 있으며, 병원의 수술로봇 도입이 점차 증가할 것으로 기대된다. Frost & Sullivan에 따르면 중국에서 수술로봇이 적용된 수술건수는 2020년 4만 7,400건에서 2026년에 68만 1,100건으로 기하급수적으로 늘어날 것으로 전망된다.

<중국 복강경 로봇 이용 수술 현황 및 전망>

(단위: 천 건)

[자료: Frost & Sullivan]

<중국 로봇 이용 정형외과 수술 현황 및 전망>

(단위: 천 건)

[자료: Frost & Sullivan]

시사점

수술로봇은 첨단기술 집약형 고부가가치 제품으로 관련 시장은 현재 도입기를 거쳐 성장기에 진입하고 있다. 중국 수술로봇 시장 규모도 병원의 수술로봇 활용도가 점차 증가하면서 2020년 4억2,500만 달러에서 연평균 44.3% 성장하여, 2026년 약 38억 4,000만 달러까지 확대될 전망으로 외국 기업과 중국 로컬 기업 간 경쟁이 뜨거워질 것으로 보인다.

한편, 중국 정부가 수술로봇 국산화에 방점을 찍은 탓에 해외 제품들이 시장 진입하기에는 문턱이 상당히 높다. 수술로봇 관련 인증 및 감독 기준은 엄격한 편으로 해외 기업들이 임상시험을 포함한 절차를 통과하기 위해서는 통상 2년이 넘는 시간이 걸린다. 최근에 몇몇 해외기업은 중국 로컬 기업과의 협력을 통해 제품 중국시장 진출을 가속화하고 있다. 프랑스 기업 로보캐스(Robocath, Inc.)는 ‘R-One 로봇 수술 플랫폼’ 중국 상용화를 목표로 2020년 11월 마이크로포트(MicroPort·微创机器人)사와 합작 투자 계약을 체결했다. 미국 수술로봇 제조회사인 인튜이티브 서지컬(Intuitive Surgical, Inc)도 지난해 중국 포순제약(Fosun Pharma·复星医药)와 손잡고 상하이에 다빈치 수술로봇 제조 및 R&D센터를 설립하기로 했다. 업계 관계자는 “빠른 시기에 시장진출을 위해 글로벌 의료기기 회사들의 기업 간 협업이 활발히 이뤄지고 있다”며, “한국 기업이 중국 시장에서 경쟁력을 갖추기 위해서는 기술 개발 등을 통해 제품력을 확보함과 동시에 다양한 협업 사례를 살펴봐야 한다”고 조언했다.

자료: Frost & Sullivan, Kaiyuan Research(开源证券研究所), VBDATA(动脉橙), 헬스케어연구원(健康界研究院), 증권시보망(证券时报网), KOTRA선양무역관 자료 종합