빅테크, AI 데이터센터 관련 자본지출 지속 증가세

데이터센터 허브로 부상중인 텍사스주, 전력 수급 안정화를 위한 자체 발전소 건설 유도

전력 수급과 열 관리가 데이터센터 확장 속도 판가름 할 것

글로벌 컨설팅기업 맥킨지앤컴퍼니(McKinsey & Company, 이하 ‘맥킨지’)에 따르면, 현재 60 기가와트(GW) 수준의 전 세계 데이터센터 수요는 2030년까지 연 평균 22% 증가해 현재의 약 3배에 달하는 171 GW까지 확대 될 것으로 전망된다. 전 산업에 걸친 AI 도입 가속화에 따라, 특히 AI 데이터센터가 전체 데이터센터 확산세를 주도할 것으로 보인다. 한편, 미국에서는 최근 빅테크 기업들을 중심으로 데이터센터 인프라 투자가 활발히 이루어지고 있으며, 전력 수급과 전력망 용량 확대, 송전 인프라 개선이 향후 미국 내 데이터센터 확산 정도를 결정짓는 주요 요인으로 떠오를 것으로 예상된다.

빅테크, AI 데이터센터향 자본지출 지속 증가세

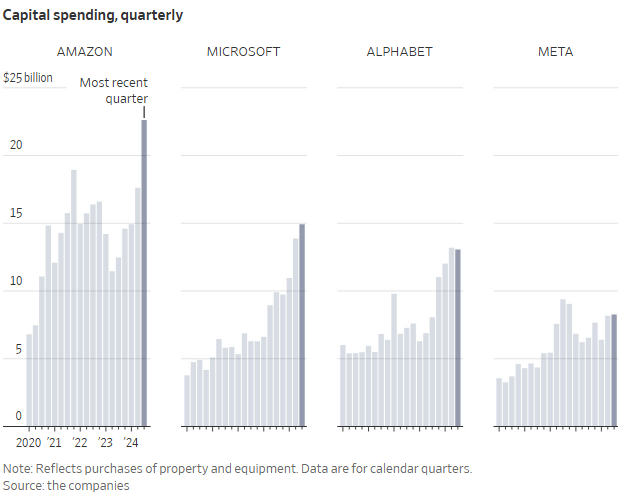

맥킨지 보고서에 따르면 2030년까지 전 세계적으로 추가 될 예정인 데이터센터 용량의 약 70%는 빅테크 기업들에 의해 주도 될 것으로 전망된다. 실제로 아마존(Amazon), 마이크로소프트(Microsoft), 구글(Google), 메타(Meta) 등 미국 빅테크 기업들은 급증하는 AI 수요에 대비해 데이터센터 구축에 공격적인 투자를 진행 중이다. 최근 월스트리트저널(WSJ) 보도에 따르면, 아마존, 마이크로소프트, 알파벳 3개 기업의 올해 3분기 자본지출 총액은 전년 동기대비 약 66% 증가한 506억 달러로, 이 중 대부분의 투자금이 데이터센터 인프라 구축에 투입 된 것으로 알려졌다.

<미국 주요 빅테크 기업의 분기별 자본지출(CAPEX) 현황>

[자료: WSJ(2024.11)]

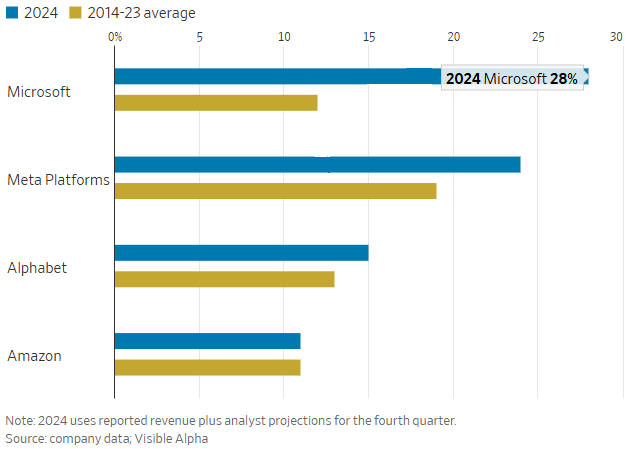

올해 3분기까지 마이크로소프트의 누적 자본지출 규모는 530억 달러로, 이는 같은 기간 회사 전체 매출액의 약 28%에 해당한다. 또한 메타의 같은 기간 매출 대비 자본지출 비중 또한 약 24%로 나타났는데, 이는 마이크로소프트와 메타의 지난 10년 평균 매출 대비 자본지출 비중이 각각 12%와 19% 수준에 머물렀던 것과 비교해 큰 폭으로 증가한 수치다.

<’24년, ’14-’23년 미국 주요 빅테크 기업의 매출 대비 자본지출 비중 비교>

[자료: WSJ(2024.10)]

공급 대비 여전히 부족한 데이터센터 인프라

이처럼 빅테크들이 데이터센터 인프라 투자에 공격적으로 나서고 있음에도 불구하고, 미국 내 데이터센터 공급은 여전히 부족한 상황이다. 글로벌 상업용 부동산 기업 CBRE의 2024년 상반기 북미 데이터센터 트렌드 보고서에 따르면, 올 상반기 북미지역 데이터센터 공실률은 역대 최저치인 2.8%로 기록되었으며, 특히 ‘세계 데이터센터 수도’로 불리는 버지니아 북부 지역의 데이터센터 공실률은 단 1% 수준에 불과했다. 또한 현재 건설 단계에 있는 데이터센터 용량 중 약 80%는 이미 임대가 완료 된 상태로, 향후 데이터센터 수요에 대비하기 위해 임대 희망 기업들은 완공 2~4년 전부터 미리 임대를 진행해야 하는 상황으로 알려졌다.

이러한 데이터센터 공급 부족 현상은 미국에서 더욱 심화되고 있는 전력난과 맞닿아 있다. 지난 11월 1일 미국 연방에너지규제위원회(FERC)는 전력망 안정성에 대한 위협과 전력 가격 상승 우려를 이유로 전력 공급업체 탈렌에너지(Talen Energy)의 펜실베니아 소재 원전에서 인근 아마존 데이터센터로의 전력 공급량을 300 메가와트(MW)에서 480MW로 늘려달라는 요청에 대해 거부 결정을 내린 바 있기도 하다.

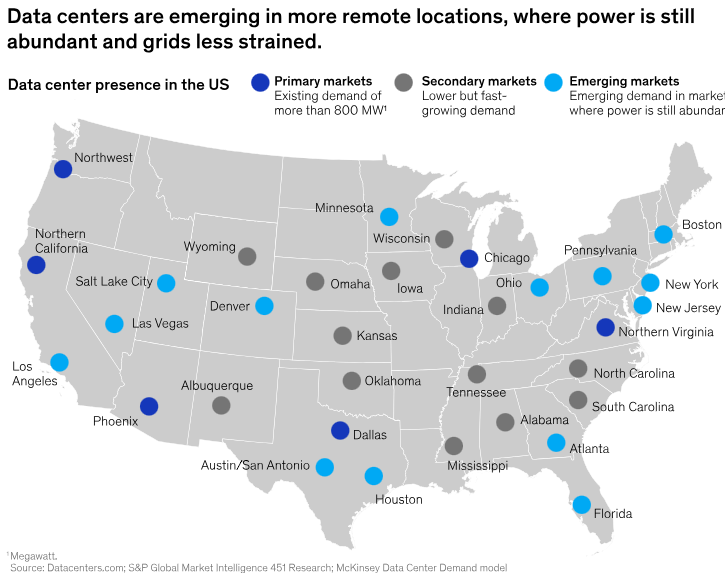

이에 따라, 향후 미국에서 신규 건설될 데이터센터들은 공급 가능 전력이 비교적 풍부하고, 전력 수요·공급 불균형 정도가 높지 않은 인디애나, 아이오와, 와이오밍 등 외곽 지역으로까지 확대 될 것으로 전망된다. 다만 외곽 지역에서 대도심으로 연결되는 전력망 인프라는 여전히 부족한 상황으로, 이와 같은 미국의 전력 및 송전 인프라 부족은 신규 데이터센터 공급 확대를 제약하는 주요 요인으로 작용할 전망이다. 이에 맥킨지는 2030년까지 미국에서만 약 15GW 규모의 데이터센터 용량 공급 부족 현상이 발생할 수 있을 것으로 예상하기도 했다.

<미국 지역별 데이터센터 분포>

[자료: McKinsey & Company(2024.10)]

주: 진한 파란색은 데이터센터 운영이 활성화 된 지역, 회색은 발전 중, 옅은 파란색은 풍부한 전력 공급량에 의거해 추후 발전이 예상되는 지역을 의미

이처럼 안정적인 전력 공급이 데이터센터 운영의 핵심 과제로 부상함에 따라, 일부 데이터센터 운영 기업들은 전력회사의 기존 전력망에 연결하는 대신 재생에너지 연계 ESS, 연료전지, 장기적으로는 소형 모듈형 원자로(SMR)와 연계된 자체 발전(On-site power)에도 눈을 돌리고 있다.

일례로 지난 6월 미국의 데이터센터 스타트업인 ECL은 캘리포니아 마운틴뷰에서 세계 최초로 수소연료전지 기반 오프그리드 모듈형 데이터센터를 공개했다. 이어 9월에는 텍사스 휴스턴 인근에 총 투자액 80억 달러 규모의 1GW 용량 AI 팩토리 데이터센터인 ‘ECL TerraSite-TX1’ 건설 계획을 발표했다. 이 데이터센터는 외부 전력 공급 없이 별도 구축되는 파이프라인을 통해 공급되는 수소로만 가동 될 예정이며, 첫 번째 단계로 내년 여름까지 50MW 용량을 미국의 GPU 클라우드 서비스 기업인 람다(Lambda)에 제공 할 계획이다.

데이터센터 허브로 부상중인 텍사스주, 전력 수급 안정화를 위한 자체 발전소 건설 유도

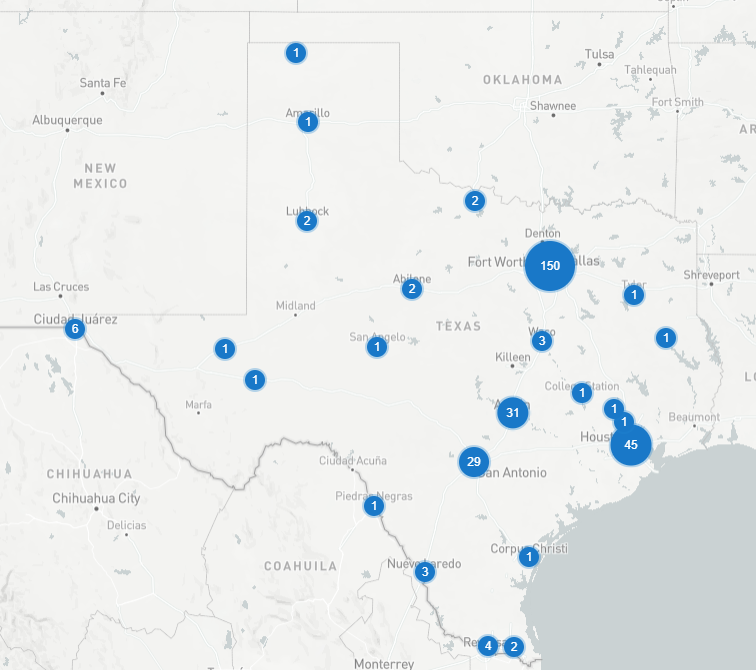

텍사스주는 풍부한 천연가스 자원과 넓은 토지, 그리고 기업 친화적인 정책으로 인해 미국 내 데이터센터 산업의 주요 거점 중 하나로 꼽힌다. 현재 텍사스 전역에는 총 291곳의 데이터센터가 소재하고 있으며, 특히 달라스-포트워스(DFW)로 불리는 텍사스 북부 지역은 올 상반기 기준 총 용량 591 MW로 버지니아주 북부 지역에 이어 미국 내 두 번째로 큰 데이터센터 허브로 등극하기도 했다. 또한 미국 IT 전문 매체 디인포메이션(The information)에 따르면 지난 10월 오픈AI는 오라클(Oracle)과 AI 데이터센터 스타트업인 크루소(Crusoe)와 협력해 2026년 중순까지 텍사스주 애빌린에 역대 최대 규모의 AI 데이터센터를 설립할 것으로 알려졌으며, 앞선 1월에는 구글이 텍사스주에 위치한 두 곳의 데이터센터와 클라우드 인프라 확장을 위해 10억 달러를 투자하겠다고 밝히는 등 텍사스 지역에서 주요 기업들을 중심으로 한 데이터센터 관련 대규모 투자 추세는 앞으로 한동안 지속 될 것으로 전망된다.

<텍사스주 지역별 데이터센터 분포>

[자료: Data Center Map(2024.11)]

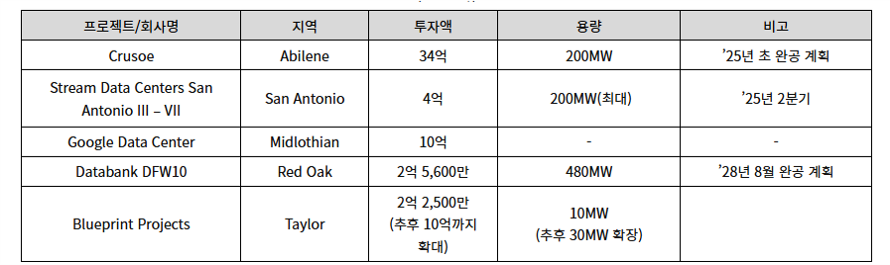

<텍사스內 건설 중인 주요 데이터센터 투자 프로젝트>

(단위: U$)

[자료: Crusoe, Stream Data Centers, The Information, Google, Data Center Dynamics, KOTRA 달라스 무역관 자료 종합]

한편, 이러한 대규모 데이터센터 프로젝트의 증가와 함께 예상되는 전력망 부하 증가에 대비해, 텍사스는 데이터센터 운영 기업들이 전력 수요의 일부를 자체적으로 충당하도록 권고하는 방침을 마련하고 있는 것으로 알려졌다. 최근 블룸버그(Bloomberg) 보도에 따르면, 데이터센터로 인한 전력 수요 폭증에 대응하기 위해 텍사스주 전력, 통신, 수도 등 공공서비스의 규제와 관리, 정책 수립을 담당하는 기관인 텍사스 공공 서비스 위원회(Public Utility Commission of Texas)는 신규 AI 데이터센터를 건설하는 기업들이 텍사스 전력망에 12~15개월 이내에 연결되려면 일부 전력을 자체적으로 공급해야 할 것이라고 밝혔다. 이는 데이터센터 수요가 급증하면서 일반 소비자에게 미칠 수 있는 전력 가격 상승 부담을 완화하고, 전력망의 안정성을 유지하기 위한 대응으로 해석된다. 한편, 기업에게는 잔여 전력을 기존 전력망에 판매 할 수 있도록 허용할 것임을 언급해, 데이터센터 유치와 안정적인 전력 수급이라는 두 가지 목표를 동시에 달성할 수 있는 방안으로 평가된다.

시사점

맥킨지에 따르면, 미국 내 데이터센터 수요는 2024년 현재 25GW 수준에서 빠르게 성장해 2030년에는 80GW 규모에 달할 것으로 전망된다. 트럼프 당선인은 후보 당시 재선 공약인 어젠다 47(Agenda 47)에서 미국의 에너지 독립을 위해 화석연료 채굴을 장려하고 환경 규제 완화를 통해 에너지 산업을 지원하겠다는 공약을 적극 표명하며, 저렴한 전력과 에너지 공급을 통해 경제 부흥을 달성하겠다는 포부를 밝힌 바 있다. 트럼프 당선인은 또한, 이전 정부에서 시행된 ‘AI 행정명령’ 철폐 등 AI 관련 규제 최소화를 통해 AI 산업 혁신을 이뤄내겠다는 강력한 의지를 피력하고 있어 차기 정부의 안정적인 전력 공급 및 AI 산업 발전 촉진 정책이 미국 데이터센터 산업 성장에 더욱 긍정적인 요인으로 작용 할 것으로 보인다.

한편, 미국 데이터센터 시장의 급속한 성장은 우리 기업들에게 다양한 분야에서 새로운 기회를 창출할 것으로 기대된다. 특히 발열 관리 및 에너지 효율 개선이 데이터센터의 운영의 핵심 과제로 떠오르고 있어, 공조 및 냉각 솔루션 분야에서 우리 기업들의 기술력과 경험을 바탕으로 한 선전이 기대된다. 더불어, 데이터센터향 안정적인 전력 수급을 위한 전력망 인프라 개선 움직임은 변압기, 송전 케이블 등 전력 기자재 공급 기업들에게도 긍정적인 기회를 제공할 수 있을 것으로 예상되며, 장기적으로는 안정적인 무탄소 전원으로 주목받고 있는 SMR 관련 설비 및 기술에 대한 수요가 증가 할 수 있을 것으로 보인다.

다만, 신 정부 출범 후 관세 정책 강화 등 보호무역주의 기조가 강화 될 가능성 또한 상존하는 바, 미국 데이터센터 산업으로의 진출을 꾀하는 우리 기업들은 미국 내 생산시설 확장 등을 통한 현지 공급망 강화, 에너지 효율, 친환경 등을 강조한 고부가가치 제품 개발 등 전략적인 대응을 통해 앞으로의 정책 변화에 유연하게 대응해야 할 것이다.

자료: WSJ, McKinsey & Company, Data Center Map, Crusoe, Stream Data Centers, The Information, Google, Data Center Dynamics, KOTRA 달라스 무역관 자료 종합